A partir del 1 de enero de 2023, el sistema de cotización de autónomos cambia y se pasará a cotizar en función del rendimiento obtenido en la actividad. A continuación, os damos algunas de las claves para que entendáis el nuevo sistema.

¿Cuándo entra en vigor la reforma del RETA?

El nuevo sistema de cotización según ingresos entra en vigor a partir del 1 de enero de 2023 Su implantación se realizará de manera gradual a lo largo de los tres próximos ejercicios.

¿Cómo se calculan los rendimientos netos computables para saber en qué tramo estoy?

Para determinar sus rendimientos netos los autónomos que sean personas físicas p s primero deben restar los gastos deducibles a sus ingresos. Después, al resultado de esta primera operación han de sumar el total de las cuotas del RETA del último año A continuación, se deduce el 7% (por gastos genéricos) al resultado de esa operación. Finalmente, se divide entre doce Este resultado final es el que debe consultarse en la tabla para ver a qué cotización mensual corresponde.

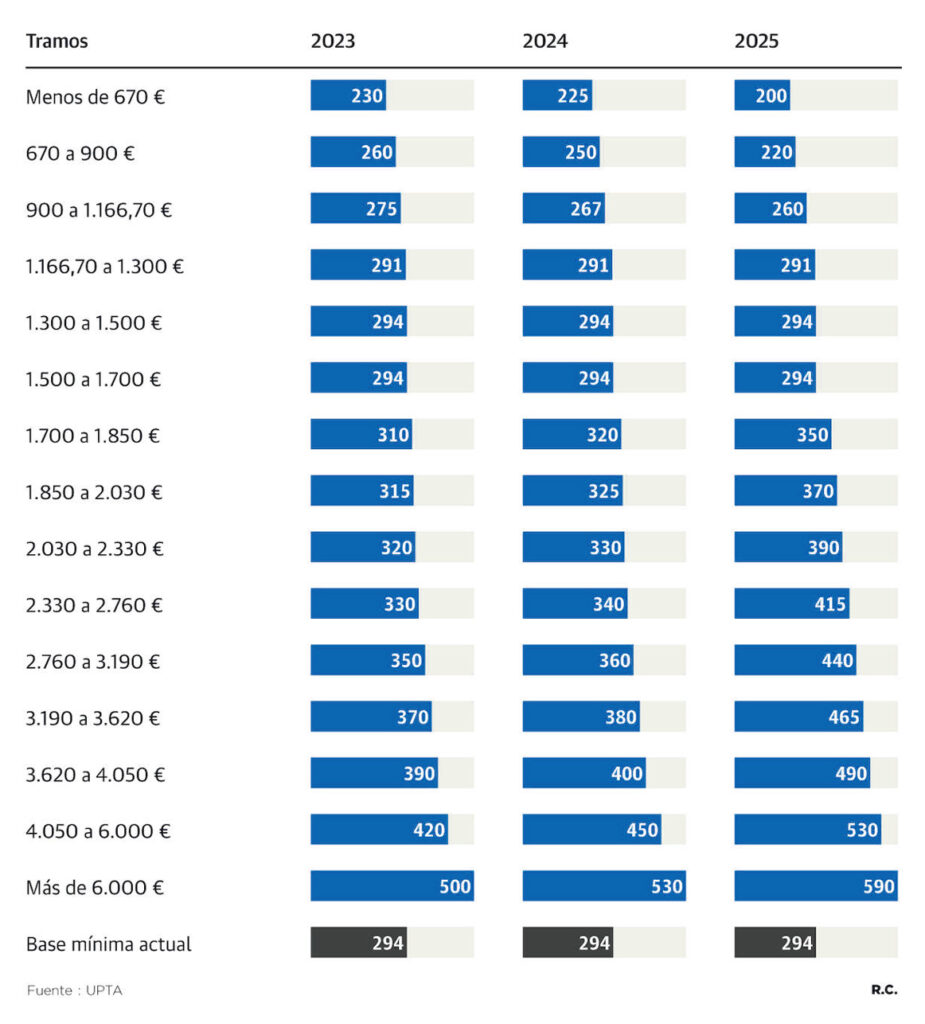

¿Cómo quedan finalmente los tramos?

Los autónomos que sean personas físicas cotizarán según sus rendimientos netos en cómputo anual. Para determinar la relación entre rendimientos y cotizaciones el Ministerio de Inclusión, Seguridad Social y Migraciones y las principales asociaciones de autónomos pactaron en julio tres tablas de 15 tramos para 2023, 2024 y, la definitiva, para 2025.

El año que viene las cuotas irán desde los 230 a los 500 euros mientras que en 2025 la aportación mínima bajará a los 200 euros y la máxima subirá a 590 euros.

Así serán exactamente los nuevos tramos de cotización y los importes a pagar de cuota:

Nueva tabla de cotización de autónomos para 2023, 2024 y 2025

¿Cómo darse de alta en el tramo de cotización para autónomos que nos corresponda?

Tras realizar la previsión de los rendimientos netos computables para ese año natural deberemos comunicar el resultado a la Tesorería General de la Seguridad Social.

De este punto nos encargaremos nosotros como asesoría.

¿Qué ocurre si he elegido una base de cotización que luego no se corresponde con mis rendimientos?

Una vez que termina el año natural, la Tesorería General de la Seguridad Social y Hacienda cruzarán los datos de los rendimientos previstos y los finalmente obtenidos para determinar por cuánto tendríamos que haber cotizado realmente. Si hemos cotizado de más, nos devolverán la diferencia antes del 31 de mayo del ejercicio siguiente.

Lo harán de oficio, sin tener que solicitarla.

Si, en cambio, hemos ganado más de lo esperado y, por tanto, hemos cotizado menos de lo que nos correspondería, nos comunicarán el importe que deberemos pagar para saldar la diferencia antes de que finalice el mes siguiente a aquel en el que se nos informe.

¿Puedo cambiar la base de cotización para autónomos durante el año si veo que mis rendimientos no se van a ajustar a la previsión?

Si, podrás hacerlo hasta seis veces en un año, pero el cambio no se hará de manera automática. Cada dos meses se ha establecido una fecha (los días 1 de enero, marzo, mayo, julio, septiembre y noviembre) para que se actualicen las cuotas, de modo que la nuestra solicitud de cambio no se hará efectiva hasta el día que corresponda según cuando la hayamos hecho. Si la solicitamos, por ejemplo, entre el 1 de enero y el 29 de febrero la nueva cotización se aplicará a partir del 1 de marzo.

Para este punto, nosotros como Asesoría haremos las pertinentes regularizaciones a lo largo del año para que, en función del rendimiento obtenido, esta regularización que haga la Seguridad Social no ocasione una cuota elevada a pagar.

¿Puedo mantener mi base si es más alta que lo que me correspondería según mis rendimientos?

Si, aunque tus rendimientos sean bajos vas a poder mantener la base por la que venías cotizando a 31 de diciembre de 2022 si está es más alta que la que te correspondería por tramos.

¿Qué cuota de autónomos pagan quienes se den de alta por primera vez?

Durante los doce primeros meses pagará una cuota de 80 euros mensuales, que podrá prorrogar un año más siempre y cuando sus rendimientos netos no superen el Salario Mínimo Interprofesional.

¿Qué pasa si la nueva normativa entra en vigor mientras tengo la tarifa plana de 60 euros?

Podrás continuar pagando 60 euros hasta que se te agote el periodo máximo establecido de doce meses desde el alta.

Cotización para autónomos societarios

Los autónomos societarios, como cualquier trabajador por cuenta propia, también tendrán que cotizar por ingresos reales a partir de 2023. A diferencia los autónomos persona física, tendrán una base de cotización mínima que ha quedado fijada en 1.000 euros al mes. Esto supone que, en los próximos tres años, pagarán una cuota mínima inferior a la actual: 310 euros al mes en 2023. Actualmente los autónomos societarios pagan 377.87 euros al mes de cuota mínima a la Seguridad Social. lo que supondrá un ahorro anual de 814.44 euros.

La clave de esta reforma del sistema cotización para este colectivo es que la base mínima de cotización se establecerá en 1.000 euros para 2023. En el 2024 y el 2025 dicha base se establecerá o definirá en los Presupuestos Generales del Estado. A partir de 2026. pasarán a formar parte del grupo 7 de cotización del Régimen General (Auxiliares administrativos en la actualidad) donde se indicará cuál es su base de cotización.

Si tomamos como referencia las tablas presentadas por la Tesorería para los autónomos personas físicas para el 2024 y 2025, los autónomos societarios pagarán de cuota mensual cotizando por una base mínima de 1.000 euros-320 euros en 2024 y 350 euros en 2025. Aunque progresivamente la cuantía de su cuota, las personas jurídicas pagarán menos cuota que en el modelo actual. Ahorrándose, en el año 2024, 694,44 euros y 334,44 euros en 2025.

En lo referente a su cuota, se calculará exactamente igual que la de un autónomo persona física. En base a sus rendimientos, deberán acogerse a un tramo de cotización u otro. Pero nunca van a cotizar por debajo de los 1.000 euros anteriormente mencionados. La diferencia más palpable es que, a la hora de hacer el cálculo de los rendimientos netos del societario, podrá deducirse un 3% en concepto de gastos no justificables, en vez de un 7% como los autónomos persona física. Este porcentaje es más reducido porque una sociedad puede desgravarse muchísimos más gastos que un trabajador por cuenta propia.

¿Estás buscando una gestoría para autónomos?

Nuestro equipo de asesoría fiscal y contable puede ayudarte para que entiendas tu caso particular y cómo quedará exactamente tu cuota. Así como con la gestión de todos los trámites que puedes necesitar como autónomo: declaraciones de IVA, IRPF, impuestos de sociedades, etc.

Además, también podrás contar con nuestra experiencia en asesoría jurídica, asistencia en inspecciones y asesoramiento contable.

Ponte en contacto con nosotros y descubre todo lo que podemos ofrecerte.